Enlarge image

Form. W-9(SP) Solicitud y Certificación del Número Entregue el

formulario al

(Rev. noviembre de 2017) de Identificación del Contribuyente solicitante. No lo

Department of the Treasury ▶ Visite www.irs.gov/FormW9SP para obtener las instrucciones y la información más reciente. envíe al IRS.

Internal Revenue Service

1 Nombre (tal como aparece en su declaración de impuestos sobre el ingreso). Se le requiere anotar un nombre en esta línea; no deje esta línea en blanco.

2 Nombre del negocio/Nombre de la entidad no considerada como separada de su dueño, si es diferente al de arriba

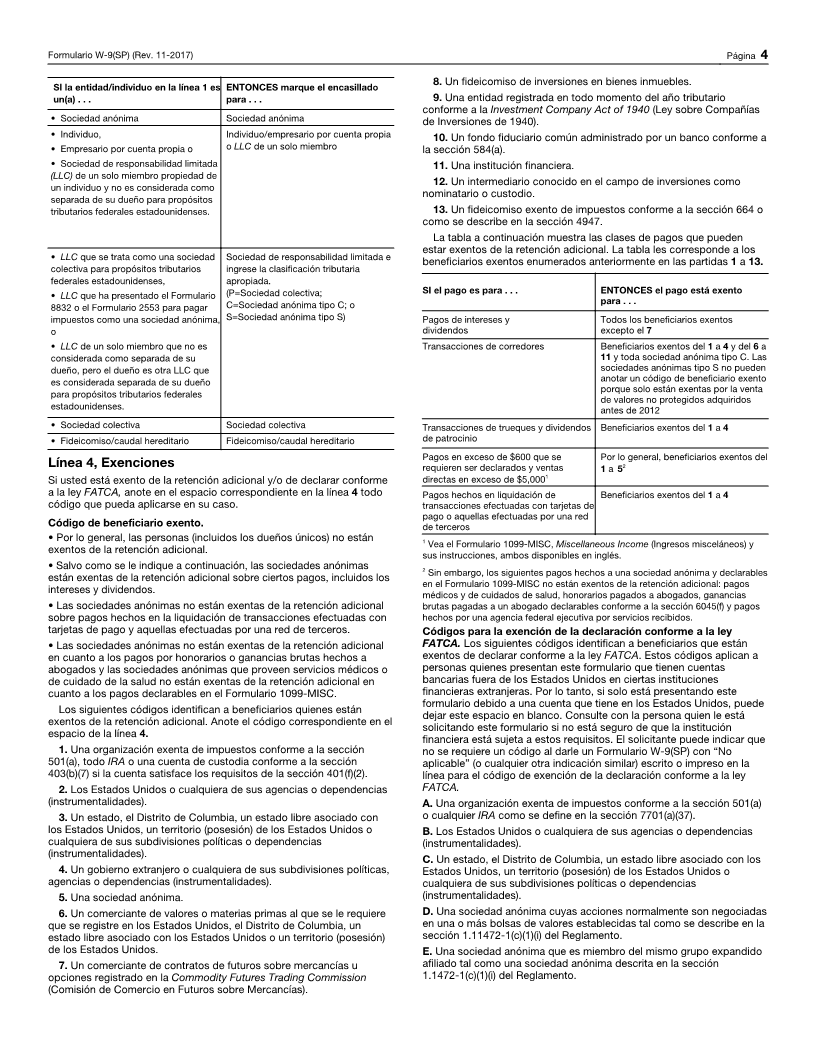

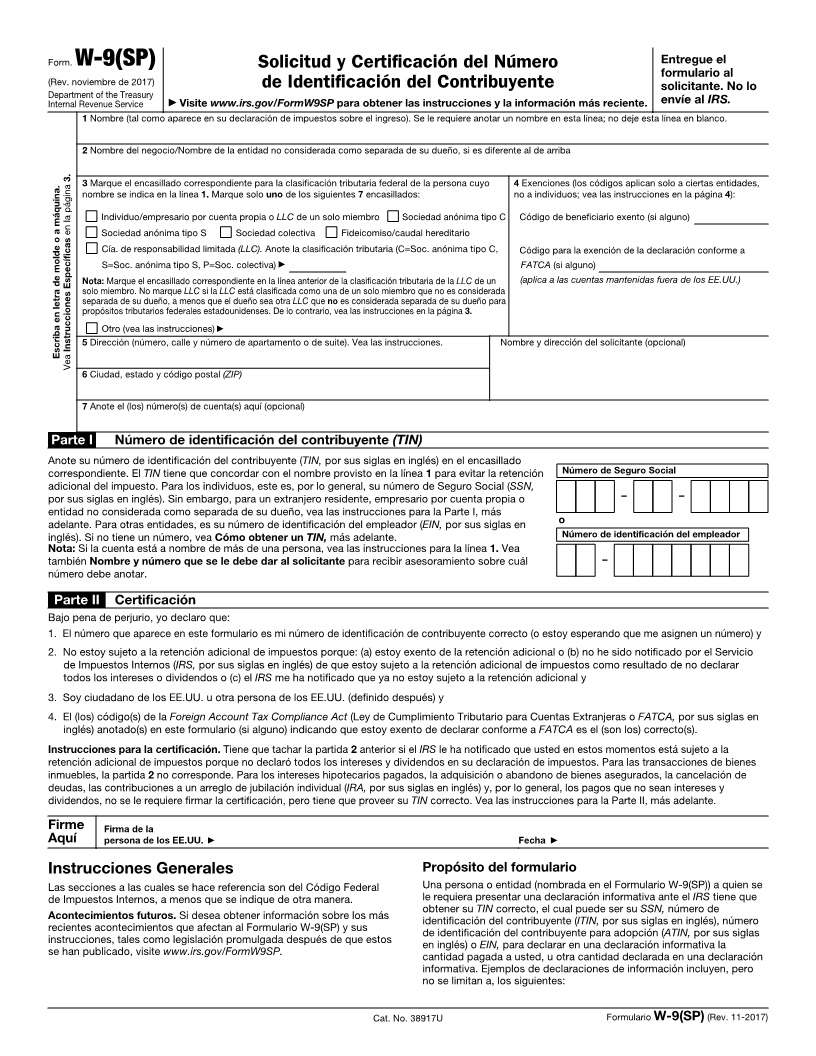

3. 3 Marque el encasillado correspondiente para la clasificación tributaria federal de la persona cuyo 4 Exenciones (los códigos aplican solo a ciertas entidades,

nombre se indica en la línea 1. Marque solo uno de los siguientes 7encasillados: no a individuos; vea las instrucciones en la página 4):

Individuo/empresario por cuenta propia o LLC de un solo miembro Sociedad anónima tipo C Código de beneficiario exento (si alguno)

en la página Sociedad anónima tipo S Sociedad colectiva Fideicomiso/caudal hereditario

Cía. de responsabilidad limitada (LLC). Anote la clasificación tributaria (C=Soc. anónima tipo C, Código para la exención de la declaración conforme a

S=Soc. anónima tipo S, P=Soc. colectiva) ▶ FATCA (si alguno)

Nota: Marque el encasillado correspondiente en la línea anterior de la clasificación tributaria de la LLC de un (aplica a las cuentas mantenidas fuera de los EE.UU.)

solo miembro. No marque LLC si la LLC está clasificada como una de un solo miembro que no es considerada

separada de su dueño, a menos que el dueño sea otra LLC que no es considerada separada de su dueño para

propósitos tributarios federales estadounidenses. De lo contrario, vea las instrucciones en la página 3.

Otro (vea las instrucciones) ▶

5 Dirección (número, calle y número de apartamento o de suite). Vea las instrucciones. Nombre y dirección del solicitante (opcional)

Escriba en letra de molde o a máquina. Instrucciones Específicas

Vea

6 Ciudad, estado y código postal (ZIP)

7 Anote el (los) número(s) de cuenta(s) aquí (opcional)

Parte I Número de identificación del contribuyente (TIN)

Anote su número de identificación del contribuyente (TIN, por sus siglas en inglés) en el encasillado

correspondiente. El TIN tiene que concordar con el nombre provisto en la línea 1para evitar la retención Número de Seguro Social

adicional del impuesto. Para los individuos, este es, por lo general, su número de Seguro Social (SSN,

por sus siglas en inglés). Sin embargo, para un extranjero residente, empresario por cuenta propia o – –

entidad no considerada como separada de su dueño, vea las instrucciones para la Parte I, más

adelante. Para otras entidades, es su número de identificación del empleador (EIN, por sus siglas en o

inglés). Si no tiene un número, vea Cómo obtener un TIN, más adelante. Número de identificación del empleador

Nota: Si la cuenta está a nombre de más de una persona, vea las instrucciones para la línea 1. Vea

también Nombre y número que se le debe dar al solicitante para recibir asesoramiento sobre cuál –

número debe anotar.

Parte II Certificación

Bajo pena de perjurio, yo declaro que:

1. El número que aparece en este formulario es mi número de identificación de contribuyente correcto (o estoy esperando que me asignen un número) y

2. No estoy sujeto a la retención adicional de impuestos porque: (a) estoy exento de la retención adicional o (b) no he sido notificado por el Servicio

de Impuestos Internos (IRS, por sus siglas en inglés) de que estoy sujeto a la retención adicional de impuestos como resultado de no declarar

todos los intereses o dividendos o (c) el IRS me ha notificado que ya no estoy sujeto a la retención adicional y

3. Soy ciudadano de los EE.UU. u otra persona de los EE.UU. (definido después) y

4. El (los) código(s) de la Foreign Account Tax Compliance Act (Ley de Cumplimiento Tributario para Cuentas Extranjeras o FATCA, por sus siglas en

inglés) anotado(s) en este formulario (si alguno) indicando que estoy exento de declarar conforme a FATCA es el (son los) correcto(s).

Instrucciones para la certificación.Tiene que tachar la partida 2anterior si el IRS le ha notificado que usted en estos momentos está sujeto a la

retención adicional de impuestos porque no declaró todos los intereses y dividendos en su declaración de impuestos. Para las transacciones de bienes

inmuebles, la partida 2no corresponde. Para los intereses hipotecarios pagados, la adquisición o abandono de bienes asegurados, la cancelación de

deudas, las contribuciones a un arreglo de jubilación individualIRA,( por sus siglas en inglés) y, por lo general, los pagos que no sean intereses y

dividendos, no se le requiere firmar la certificación, pero tiene que proveer su TIN correcto. Vea las instrucciones para la Parte II, más adelante.

Firme Firma de la

Aquí persona de los EE.UU. ▶ Fecha ▶

Instrucciones Generales Propósito del formulario

Las secciones a las cuales se hace referencia son del Código Federal Una persona o entidad (nombrada en el Formulario W-9(SP)) a quien se

de Impuestos Internos, a menos que se indique de otra manera. le requiera presentar una declaración informativa ante el IRS tiene que

obtener su TIN correcto, el cual puede ser su SSN, número de

Acontecimientos futuros. Si desea obtener información sobre los más identificación del contribuyente (ITIN, por sus siglas en inglés), número

recientes acontecimientos que afectan al Formulario W-9(SP) y sus de identificación del contribuyente para adopción (ATIN, por sus siglas

instrucciones, tales como legislación promulgada después de que estos en inglés) o EIN, para declarar en una declaración informativa la

se han publicado, visite www.irs.gov/FormW9SP. cantidad pagada a usted, u otra cantidad declarada en una declaración

informativa. Ejemplos de declaraciones de información incluyen, pero

no se limitan a, los siguientes:

Cat. No. 38917U Formulario W-9(SP) (Rev. 11-2017)