Enlarge image

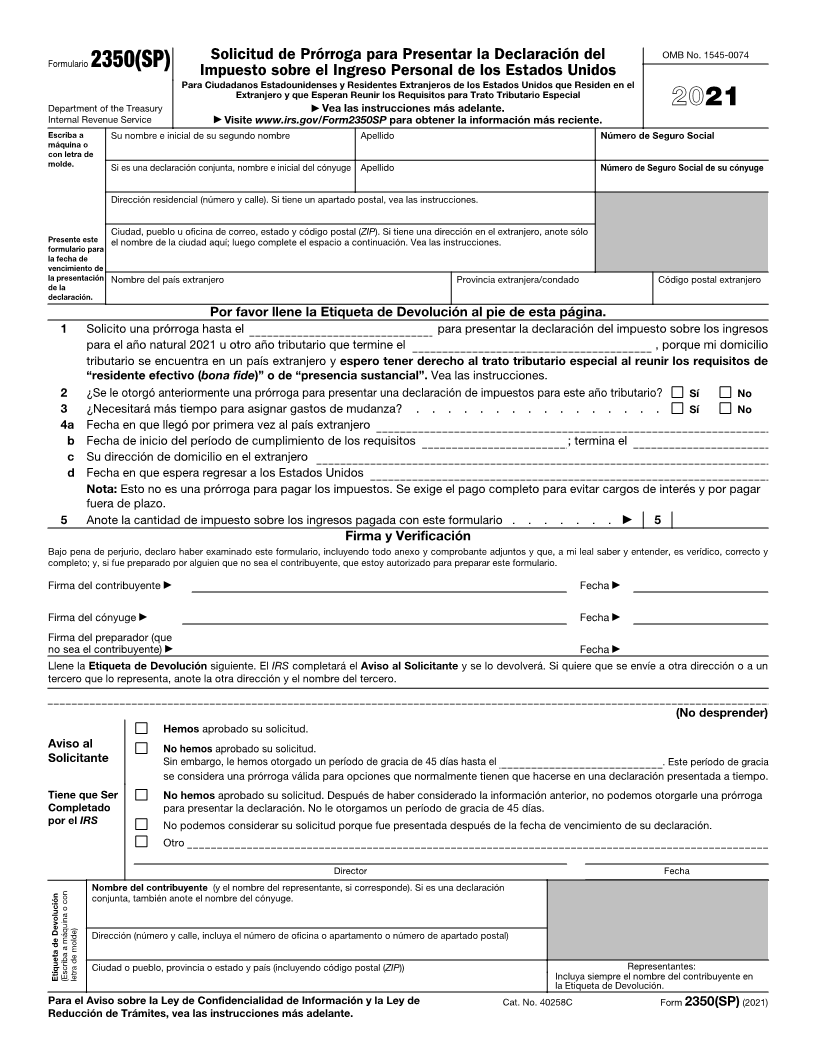

Solicitud de Prórroga para Presentar la Declaración del OMB No. 1545-0074

Formulario 2350(SP) Impuesto sobre el Ingreso Personal de los Estados Unidos

Para Ciudadanos Estadounidenses y Residentes Extranjeros de los Estados Unidos que Residen en el

Extranjero y que Esperan Reunir los Requisitos para Trato Tributario Especial

Department of the Treasury ▶ Vea las instrucciones más adelante. 2021

Internal Revenue Service ▶ Visite www.irs.gov/Form2350SP para obtener la información más reciente.

Escriba a Su nombre e inicial de su segundo nombre Apellido Número de Seguro Social

máquina o

con letra de

molde. Si es una declaración conjunta, nombre e inicial del cónyuge Apellido Número de Seguro Social de su cónyuge

Dirección residencial (número y calle). Si tiene un apartado postal, vea las instrucciones.

Ciudad, pueblo u oficina de correo, estado y código postal (ZIP). Si tiene una dirección en el extranjero, anote sólo

Presente este el nombre de la ciudad aquí; luego complete el espacio a continuación. Vea las instrucciones.

formulario para

la fecha de

vencimiento de

la presentación Nombre del país extranjero Provincia extranjera/condado Código postal extranjero

de la

declaración.

Por favor llene la Etiqueta de Devolución al pie de esta página.

1 Solicito una prórroga hasta el para presentar la declaración del impuesto sobre los ingresos

para el año natural 2021 u otro año tributario que termine el , porque mi domicilio

tributario se encuentra en un país extranjero y espero tener derecho al trato tributario especial al reunir los requisitos de

“residente efectivo (bona fide)” o de “presencia sustancial”. Vea las instrucciones.

2 ¿Se le otorgó anteriormente una prórroga para presentar una declaración de impuestos para este año tributario? Sí No

3 ¿Necesitará más tiempo para asignar gastos de mudanza? . . . . . . . . . . . . . . . . Sí No

4 a Fecha en que llegó por primera vez al país extranjero

b Fecha de inicio del período de cumplimiento de los requisitos ; termina el

c Su dirección de domicilio en el extranjero

d Fecha en que espera regresar a los Estados Unidos

Nota: Esto no es una prórroga para pagar los impuestos. Se exige el pago completo para evitar cargos de interés y por pagar

fuera de plazo.

5 Anote la cantidad de impuesto sobre los ingresos pagada con este formulario . . . . . . . ▶ 5

Firma y Verificación

Bajo pena de perjurio, declaro haber examinado este formulario, incluyendo todo anexo y comprobante adjuntos y que, a mi leal saber y entender, es verídico, correcto y

completo; y, si fue preparado por alguien que no sea el contribuyente, que estoy autorizado para preparar este formulario.

Firma del contribuyente ▶ Fecha ▶

Firma del cónyuge ▶ Fecha ▶

Firma del preparador (que

no sea el contribuyente) ▶ Fecha ▶

Llene la Etiqueta de Devolución siguiente. El IRS completará el Aviso al Solicitante y se lo devolverá. Si quiere que se envíe a otra dirección o a un

tercero que lo representa, anote la otra dirección y el nombre del tercero.

(No desprender)

Hemos aprobado su solicitud.

Aviso al No hemos aprobado su solicitud.

Solicitante Sin embargo, le hemos otorgado un período de gracia de 45 días hasta el . Este período de gracia

se considera una prórroga válida para opciones que normalmente tienen que hacerse en una declaración presentada a tiempo.

Tiene que Ser No hemos aprobado su solicitud. Después de haber considerado la información anterior, no podemos otorgarle una prórroga

Completado para presentar la declaración. No le otorgamos un período de gracia de 45 días.

por el IRS No podemos considerar su solicitud porque fue presentada después de la fecha de vencimiento de su declaración.

Otro

Director Fecha

Nombre del contribuyente (y el nombre del representante, si corresponde). Si es una declaración

conjunta, también anote el nombre del cónyuge.

Dirección (número y calle, incluya el número de oficina o apartamento o número de apartado postal)

Ciudad o pueblo, provincia o estado y país (incluyendo código postal (ZIP)) Representantes:

Etiqueta de Devolución (Escriba a máquina o con letra de molde) Incluya siempre el nombre del contribuyente en

la Etiqueta de Devolución.

Para el Aviso sobre la Ley de Confidencialidad de Información y la Ley de Cat. No. 40258C Form 2350(SP) (2021)

Reducción de Trámites, vea las instrucciones más adelante.