Enlarge image

Departamento de Hacienda de Illinois

Instrucciones del formulario IL-1040 2023

Lo nuevo para 2023

Protegiendo a los contribuyentes de Illinois

Nuestros esfuerzos mejorados para proteger a los contribuyentes de Illinois del robo de identidad y el fraude fiscal han demostrado

ser altamente exitosos. Continuaremos combatiendo a los delincuentes que intentan robar su identidad para presentar declaraciones

de impuestos fraudulentas mientras hacemos todo lo posible para obtener su reembolso de impuestos lo más rápido posible.

Recuerde, presentar su declaración de manera electrónica y solicitar un depósito directo sigue siendo la forma más rápida de recibir

su reembolso. Puede presentar su declaración de forma gratuita utilizando MyTax Illinois, nuestro programa de administración de

cuentas en línea para contribuyentes. Para obtener más información, visite mytax.illinois.gov o nuestro sitio web.

Plazo del formulario IL-1040

La fecha límite para presentar su formulario IL-1040 de 2023 y pagar cualquier impuesto que adeude es el 15 de abril de 2024.

Impuesto sobre la renta

La tasa del impuesto sobre la renta de Illinois es del 4.95 por ciento (0.0495).

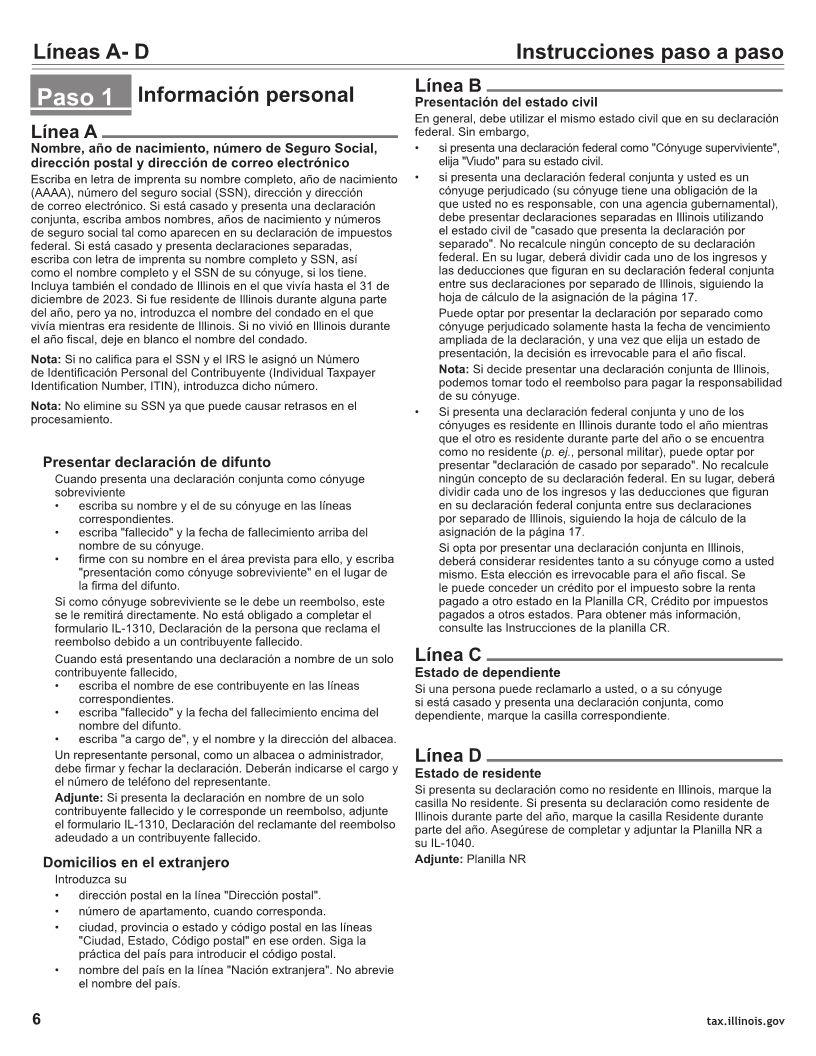

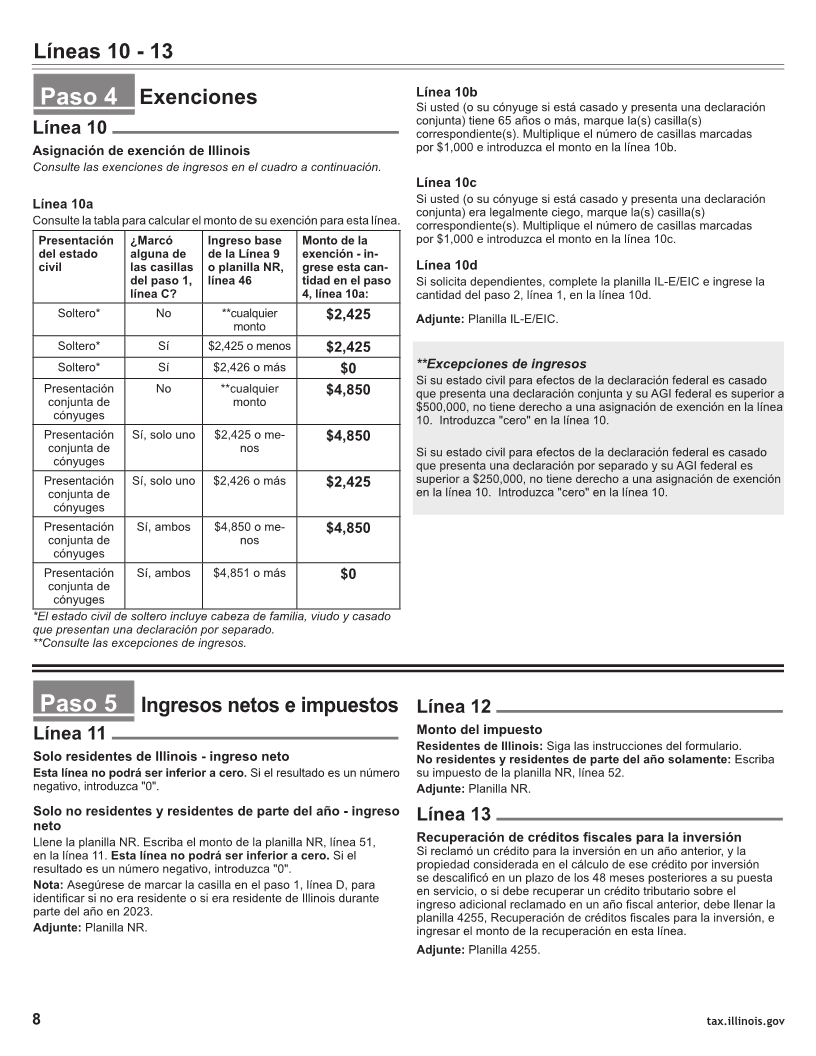

Exención fiscal

Según la Ley Pública 103-0009, el monto de exención personal para el año fiscal 2023 es de $2,425.

Formularios IL-1040 e IL-1040-X

Según la Ley Pública 103-0009, el Crédito para Trabajador voluntario de respuesta a emergencias se agregó a la Línea 16.

Se agregaron instrucciones adicionales en toda la declaración para ayudar mejor al contribuyente al momento de la presentación.

Planilla 1299-C

Según la Ley Pública 102-0700, el Crédito para materiales y suministros de instrucción de los grados K-12 (5740) se aumentó a $500.

Nota: La información sobre todos los créditos se puede encontrar en la planilla 1299-I.

Planilla M

Según la Ley Pública 103-0008, se agregó una nueva sustracción para deducciones para establecimientos de cannabis que no fueron

admitidos conforme a la sección 280E del IRC para el año fiscal, en la línea 40.

Planilla ICR

Según la Ley Pública 103-0009, se creó el crédito de trabajador voluntario de respuesta a emergencias para permitir una cantidad

limitada de créditos no reembolsables de $500 para trabajadores voluntarios de respuesta a emergencias que reúnen los requisitos y

que son adjudicados por el Jefe de Bomberos del Estado de Illinois (ISFM, por sus siglas en inglés) y el Departamento de Hacienda

de Illinois (IDOR, por sus siglas en inglés). Se agregó el paso 2, sección 3 para reclamar este crédito. Nota: Para reclamar este

crédito, usted debe tener un Certificado de Crédito para Trabajador voluntario de respuesta a emergencias.

Planilla IL-E/EIC

Según la Ley Pública 102-0700, el Crédito tributario por ingresos del trabajo de Illinois (EITC, por sus siglas en inglés) se amplió.

Los contribuyentes que ya cumplen con las pautas de ingresos federales para el EITC, ahora califican para el EITC de Illinois si el

contribuyente está haciendo su presentación

• con un Número de Identificación Personal del Contribuyente (ITIN, por sus siglas en inglés), o

• sin un hijo que reúne los requisitos y tiene al menos 18 años o más (esto incluye a contribuyentes de más de 65 años).

La planilla IL-E/EIC se actualizó para

• permitir que se ingrese un ITIN en lugar de un número de seguro social para dependientes e hijos que reúnen los requisitos, y

• para incluir la hoja de cálculo del EITC ampliado de Illinois, de modo que los contribuyentes que no califiquen para el EITC a

nivel federal puedan calcular el monto del EITC federal del cual se deriva su monto del EITC de Illinois.

Nota: Consulte las instrucciones de la planilla IL-E/EIC para saber si califica para el crédito EITC de Illinois y cómo reclamarlo.

Enviar por correo su declaración de impuestos:

Si no se incluye ningún pago, Si incluye un pago, envíe su declaración por

envíe su declaración por correo a: correo a:

ILLINOIS DEPARTMENT OF REVENUE ILLINOIS DEPARTMENT OF REVENUE

PO BOX 19041 PO BOX 19027

SPRINGFIELD IL 62794-9041 SPRINGFIELD IL 62794-9027

IL-1040 Instructions (R-12/23)

Printed by authority of the state of Illinois. Electronic only, one copy.